Первым в советской финансово-правовой науке правовое определение объекта налогообложения предложил С.Д. Цыпкин. В своей работе "Правовое регулирование налоговых отношений в СССР" он отмечал, что в каждом законе о налоге, кроме указания на то, кто является плательщиком налога, указывается также, при наличии каких обстоятельств это лицо обязано платить налог. Позднее, он уточнил свое определение объекта налогообложения: "Таким основанием взимания налога (фактическим обстоятельством) может служить получение определенного дохода, прибыли, владение строением и т.п., т.е. наличие объекта налогообложения". Ряд авторов придерживается точки зрения, согласно которой объект налогообложения - это отдельный предмет материального мира, выполняющий в ряде случаев функцию основания соответствующего налога, его масштаба. Подобной точки зрения на объект придерживается и Н.И. Химичева.

Она указывает, что в любом законе о налоге содержится "определение объекта налогообложения, т.е. того предмета, на который начисляется налог. Это могут быть доходы (прибыль), стоимость определенных товаров, отдельные виды деятельности, имущество...". Однако данное положение само по себе содержит некоторые противоречия. Например, вид деятельности юридического либо физического лица нельзя отнести к предметам материального мира, это скорее определенные фактические обстоятельства, находящие выражение в определенных юридических фактах: в совершении действий юридического и фактического характера. Невозможно начислить налог на какую-либо деятельность, она только может служить основанием для возникновения определенного налогового обязательства. Даже в том случае, если в роли объекта будет выступать, как считает Н.И. Химичева, материальный предмет, например имущество, то и последнее нельзя признать основанием для начисления налога. Таким основанием в случае с налогом на имущество является его стоимостное выражение (при взимании земельного налога - площади земельного участка). Правда, в стародавние времена были примеры начисления налога непосредственно на отдельный предмет материального мира, в частности, знаменитый налог Петра I на бороды. Но даже и приведенный пример не совсем корректен, поскольку этот вид обязательного платежа можно отнести к налогам с большой натяжкой: он не обладает многими присущими налогам признаками. Таким образом, наличие объекта обложения должно рассматриваться, прежде всего, как юридический факт, который порождает обязанность уплатить налог. Подобный подход к определению объекта обложения обусловлен своеобразием налоговых отношений, в которых тесно переплетены экономические и правовые начала и которые всегда выступают в форме правоотношений.

А последние могут возникать только при наличии определенного юридического факта, такого, например, как получение прибыли, производство и реализация подакцизного товара, совершение операций с ценными бумагами и т.д. Согласно ч. 1 ст. 38 НК РФ «объектами налогообложения могут являться операции по реализации товаров (работ, услуг), имущество, прибыль, доход, стоимость реализованных товаров (выполненных работ, оказанных услуг) либо иной объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога». Каждый налог имеет самостоятельный объект налогообложения. Объект налогообложения отнесен ст. 17 Налогового кодекса РФ к одному из элементов, при отсутствии которого налог не считается установленным. В отличие от ранее действовавшего Закона Российской Федерации "Об основах налоговой системы в Российской Федерации", в котором объекту налогообложения была посвящена единственная ст. 5, в НК РФ содержатся шесть статей (ст. 38-43 налогового кодекса РФ), в которых раскрывается понятие объекта налогообложения. В литературе по налоговому праву объекты налогообложения определяются как юридические факты (действия, события, состояния), с наступлением которых возникают обязанности по уплате налогов.

Такие юридические факты должны отвечать определенным критериям, а именно: иметь стоимостную, количественную или физическую характеристику. К объектам, в частности, отнесены имущество, прибыль, доход, операции по реализации товаров (работ, услуг), стоимость реализованных товаров (выполненных работ, оказанных услуг). Перечень объектов не является исчерпывающим. В актах законодательства о налогах и сборах могут содержаться иные, помимо перечисленных в ст.38 НК РФ, основания, с наличием которых у плательщика возникает обязанность по исчислению и уплате налога. Один и тот же объект может облагаться налогом одного вида только один раз за определенный законом период времени. В целях налогообложения под имуществом понимаются виды объектов гражданских прав, относящихся к имуществу в соответствии с Гражданским кодексом Российской Федерации, за исключением имущественных прав.

Виды объектов гражданских прав, относящихся к имуществу, указаны в ст. 128 ГК РФ, а именно: вещи, включая деньги и ценные бумаги, иное имущество. Объектами гражданских прав также являются: имущественные права, не отнесенные Налоговым кодексом РФ к имуществу; работы и услуги; информация; результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность); нематериальные блага. Предназначенное для реализации или реализуемое (отчуждаемое на возмездной основе) любое имущество, в том числе имущественное право, признается товаром. Соответственно операции с товаром или их стоимость относятся к объектам налогообложения. НК РФ провел различие между работой и услугой. Оба эти понятия признаются деятельностью. Различие между ними заключается в результатах деятельности. Результаты работы материальны и могут быть реализованы в интересах организации или физических лиц. Услуга не имеет материального выражения и потребляется в процессе деятельности. В гражданском законодательстве работа выражает отношения в сфере подряда. Налоговый кодекс РФ относит прибыль и доход к объектам налогообложения, не указывая различий между этими понятиями. В налоговом праве под реализацией всегда понималось отчуждение в чью-либо пользу имущества или результатов выполненных работ, оказанных услуг. НК РФ признает реализацией возмездную передачу права собственности на товары, результаты выполненных работ, оказание услуг организацией или индивидуальным предпринимателем другому лицу. Передача права собственности на товары, результаты выполненных работ, оказание услуг на безвозмездной основе признается реализацией только в случаях, предусмотренных Налоговым кодексом Российской Федерации. Переход права собственности в результате обмена товарами, работами или услугами также является реализацией.

Объект налогообложения органично связан с моментом реализации товаров, работ и услуг. В гражданском праве момент реализации определяется моментом исполнения обязательства по правилам гражданского законодательства. Налоговое право имеет специфику - момент реализации товаров (работ, услуг) зависит от учетной политики, принятой в организации. Имеется два метода учета объектов налогообложения - кассовый и накопительный. В зависимости от применяемого метода организация определяет момент возникновения объекта налогообложения. Кассовый метод учитывает момент получения средств и производства выплат в натуре. В соответствии с этим методом доходом объявляются все суммы, действительно полученные налогоплательщиком в конкретном периоде, а расходами - реально выплаченные суммы. Этот метод учитывает только те суммы (имущество), которые присвоены налогоплательщиком в определенной юридической форме, например, получены в кассе наличными, переданы в собственность посредством оформления определенных документов и т.п. При накопительном методе доходом признаются все суммы, право на получение которых возникло у налогоплательщика в данном налоговом периоде вне зависимости от того, получены ли они в действительности.

Оценка объекта налогообложения связана с понятием "налоговая база" и зависит от метода ее учета. Это иногда приводит к ошибочному пониманию гражданско-правовых отношений в конкретной налоговой ситуации и неверному применению норм законодательства о налогах и сборах. Пункт 3 ст.39 Налогового кодекса РФ содержит перечень операций и сделок, которые в целях налогообложения не признаются реализацией товаров (работ, услуг) и, следовательно, не создают объекта налогообложения. Отдельные положения этого пункта нашли отражение в действующем законодательстве о налогах в виде льгот, т.е. объектов, не подлежащих налогообложению. Особенность расположения в НК РФ операций и сделок, не признанных реализацией товаров (работ, услуг), заключается в том, что их указание в п.3 ст.39 Налогового кодекса РФ влечет исключение их из объектов обложения всеми налогами, налагаемыми на реализацию товаров (работ, услуг) как на объект, и не требует дублирования этих норм в специальной части Налогового кодекса РФ.

Не признается реализацией товаров изъятие имущества путем конфискации (ст. 243 ГК РФ) и наследование имущества (ст. 129 ГК РФ), а также обращение в собственность иных лиц бесхозяйных (ст.225 ГК РФ) и брошенных (ст. 226 ГК РФ) вещей, бесхозяйных животных, находки (ст. 227, 228 ГК РФ) и клада (ст. 233 ГК РФ). Следует отметить, что Гражданский кодекс Российской Федерации прямо предусматривает условия наследования в полном товариществе (ст. 78), в обществе с ограниченной ответственностью (ст. 93) в кооперативе (статья 111). Размер исключаемой из налогообложения стоимости имущества в таких случаях определяется с учетом правил пп.5 п.3 ст.39 Налогового кодекса Российской Федерации. Вклады по договору простого товарищества (договору о совместной деятельности) не облагаются налогом на прибыль (пп.4 п.3 ст.39 НК РФ).Передача имущества в размере первоначального взноса участнику договора простого товарищества (договора о совместной деятельности) или его правопреемнику в случае выделения его доли из имущества, находящегося в общей собственности участников договора, или раздела такого имущества не признается реализацией (пп.6 п.3 ст.39 НК РФ) и, следовательно, не образует объекта налогообложения. Последующая передача имущества в размере первоначального взноса участнику хозяйственного общества или товарищества (его правопреемнику или наследнику) при выходе (выбытии) из хозяйственного общества или товарищества, а также при распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками (подп.5 п.3 ст.39) реализацией не признается.

Таким образом, можно сделать вывод, что объект налогообложения - это предмет, подлежащий налогообложению. В этом качестве выступают различные виды доходов (прибыль, добавленная стоимость, стоимость реализованных товаров, работ и услуг), сделки по купле-продаже товаров, работ и услуг, различные формы накопленного богатства или имущества. Объектом налогообложения может являться также иное экономическое основание, имеющее стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательно возникает обязанность по уплате налога.

Нередко название налога вытекает из объекта налогообложения, например налог на прибыль, налог на имущество, земельный налог и т. д. Следует подчеркнуть неразрывную связь объекта обложения с всеобщим исходным источником налога - валовым внутренним продуктом (ВВП), поскольку вне зависимости от конкретного источника уплаты каждого налога все объекты обложения представляют собой ту или иную форму реализации ВВП. Вместе с тем объект обложения и источник уплаты конкретного налога не всегда совпадают, а, как правило, почти никогда.

Единица обложения представляет собой определенную количественную меру измерения объекта обложения. Поэтому она зависит от объекта обложения и может выступать в натуральной или в денежной форме (стоимость, площадь, вес, объем товара и т. д.).

Стоимостная, физическая или иная характеристика объекта налогообложения представляет собой налоговую базу. Необходимо иметь в виду, что налоговую базу составляет выраженная в облагаемых единицах только та часть объекта налога, к которой по закону применяется налоговая ставка. Например, объектом обложения налогом на прибыль является прибыль предприятия, но налоговую базу составит не вся балансовая прибыль, а лишь часть ее, так называемая налогооблагаемая прибыль, которая может быть или больше, или меньше балансовой прибыли.

НК РФ, объектом налогообложения являются:

- реализация товаров (работ, услуг);

- имущество;

- прибыль;

- доход;

- расход,

- или иное обстоятельство,

имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога.

Объект налогообложения является одним из обязательных элементов налогообложения, без которого налог не может считаться установленным. П. 1 ст. 38 НК РФ определено, что каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с ч. 2 НК РФ и с учетом положений ст. 38 НК РФ.

См. также Письмо Федеральной налоговой службы от 2 июня 2016 г. № СД-3-3/2511 “О порядке смены объекта налогообложения”.

Объекты налогообложения:

1) Реализация товаров (работ, услуг) , устанавливается

- ст. 146 НК РФ в качестве объекта налогообложения налогом на добавленную стоимость (НДС);

- ст. 182 НК РФ в качестве объекта налогообложения акцизами.

2) Имущество, устанавливается

- ст. 358 НК РФ в качестве объекта налогообложения транспортным налогом;

- ст. 374 НК РФ в качестве объекта налогообложения налогом на имущество организаций;

- ст. 389 НК РФ в качестве объекта налогообложения земельным налогом;

- ст. 2 Закона о налогах на имущество физических лиц (№2003-1) в качестве объекта налогообложения налогами на имущество физических лиц.

3) Прибыль, устанавливается

- ст. 247 НК РФ в качестве объекта налогообложения налогом на прибыль организаций.

4) Доход, устанавливается

- ст. 209 НК РФ в качестве объекта налогообложения налогом на доходы физических лиц;

- ст. 346.4 НК РФ в качестве объекта налогообложения единым сельскохозяйственным налогом;

- ст. 346.14 НК РФ в качестве объекта налогообложения единым налогом, уплачиваемым при применении упрощенной системы налогообложения;

- ст. 346.29 НК РФ в качестве объекта налогообложения единым налогом на вмененный доход для отдельных видов деятельности.

Объект налогообложения — обязательный элемент, характери-зующий юридический факт (действие, событие, состояние) по от-ношению к предмету налогообложения, который обуславливает возникновение обязанности субъекта по уплате налога. К юридиче-скому факту могут относиться не только права собственности на предмет налогообложения, но и любые другие действия или собы-тия, относящиеся к предмету, как, например, совершение оборота по реализации товаров (работ, услуг), получение дохода, прибыли и т.д.

Предмет налогообложения — это материальные и нематериальные блага, с наличием которых закон связывает возникновение налоговых обязательств. Различают следующие основные предметы налогообложения:

- доход (прибыль) на данный момент;

- имущество (земля, недвижимость, автомобили, накопленный доход и другое имущество);

- права на получение дохода (долговые обязательства в форме облигаций, векселей и т.п.).

Предмет налогообложения характеризуется признаками реального мира, а не юридического. Сам по себе предмет налогообложения отражает только свойства фактиче-ского характера, он не порождает налоговых последствий. Налого-вые обязательства возникают при определенном юридическом со-стоянии субъекта к предмету налогообложения. Например, предметом налогообложения является транспортное средство, которое не порождает никаких налоговых последствий; объектом же налогообложения выступает изменение права собственности на транспортное средство.

Масштаб налога и налоговая база

Масштаб налога — вспомогательный элемент, характеризующий определенную законом меру измерения (стоимостную, количествен-ную или физическую характеристику) объекта налогообложения. При использовании в качестве меры измерения:

- стоимостной характери-стики масштабом налога являются денежные единицы;

- количественной характеристики это могут быть, например, мощность или объем двигателя, площадь земельного участка, объем воды, и т.д.;

- физической характеристики — крепость напитков, характеристика бензина.

Единица налога — вспомогательный элемент, характеризующий условную единицу принятого масштаба налога, используемую для количественного выражения налоговой базы. Выбор единицы нало-га должен обусловливаться возможностью практического удобства ее использования, например:

- при обложении доходов, прибыли, добавленной стоимости — 1 руб.;

- при обложении транспортных средств — 1 л.с. (лошадиная сила);

- при обложении земли — 1 га;

- при обложении напитков — 1 л;

- при обложении бензина — 1 т.

Знание масштаба и единицы налога позволяет сформировать налоговую базу.

Налоговая база — обязательный элемент, характе-ризующий количественное выражение объекта налогообложения, к которому применяется налоговая ставка. Иными словами, это только та количественная часть объекта налогообложения, которая является основой для исчисления суммы налога, поскольку имен-но к ней применяется налоговая ставка . Следует понимать, что налоговая база может совпадать с количественным выражением объекта налогообложения, а может и не совпадать, как, напри-мер, в НДФЛ, НДС, налоге на прибыль организаций. В частно-сти, в НДФЛ налоговая база отличается от объекта налогообложе-ния на сумму налоговых вычетов. В ст. 53 НК дается определение: «Налоговая база пред-ставляет собой стоимостную, физическую или иную характеристи-ку объекта налогообложения».

НДС – налог на добавленную стоимость, является обязательным для объектов всех видов предпринимательской деятельности, предоставления и оказания различных услуг и совершения определенных операций. Стоит подробнее рассмотреть, что и кто являются объектами налогообложения НДС.

Плательщики налога и объекты обложения

- Организации различных форм собственности, лица, занимающиеся частным предпринимательством.

- Лица, которые занимаются перемещением товаров или предоставлением услуг в рамках территории таможенного союза.

- При составлении договоров на доверительное управление каким-либо имуществом — лицо, которое совершает это управление.

Объектами законного налогообложения по НДС являются:

- Реализация любых видов товаров или оказание кому-то каких-либо работ или услуг на правах предпринимательства или без него.

- Процесс передачи законных прав на владение и использование имущества.

- Передача законных прав на какие-либо материальные блага, товары, продукты работ и оказание услуг, на бесплатной или бартерной основе.

- Строительство для собственного пользования и осуществление процесса монтажа.

- Процесс ввоза товара из-за рубежа на территорию России во время его регистрации в органах Российской таможни.

Стоит также рассмотреть перечень объектов, которые не являются предметами налогообложения НДС:

- Произведенные операции конвертации национальной и зарубежной валюты.

- Передаваемые основные материальные средства на основе правопреемничества в процессе осуществления реорганизационных мероприятий.

- Процесс предоставления имущества организациям, не являющимся коммерческими и не осуществляющим предпринимательскую деятельность.

- Инвестиционная форма вложений, передача земельного пая в паевое сообщество.

- Когда создается сообщество хозяйствования, то первый вступительный вклад, ценности, переданные при выходе из него, а также во время его ликвидации, не облагаются НДС.

- Дополнительно проводимые мероприятия, направленные на уменьшение напряженной ситуации на рынке труда.

- Приватизация помещений для жилья.

- Безвозмездная передача имущества, принадлежащего бюджетной или местной казне, для пользования некоммерческим предприятиям.

- Конфискация предметов имущества, процесс передачи для пользования бесхозных и когда-то утерянных предметов и вещей.

- Реализация товаров субъектами организации и проведения Олимпийских зимних игр.

- Продажа участка земли или доли в нем.

- Предоставление объектов инфраструктуры для эксплуатации государственными местными властями, а также органами местного самоуправления.

- Передача основных средств в собственность для эксплуатации государственными властями.

- Процесс приватизации имущества, когда оно выкупается у государства.

Детальнее эта информация указана в НК РФ, в том числе информация про объекты, подлежащие налогообложению по НДС, имеется в ст.149 НК РФ.

Основные объекты налогообложения

Основным и важнейшим объектом налогообложения НДС является процесс осуществления реализации и сбыта предметов, предоставления или оказания услуг на оплачиваемой основе. Эти действия в обязательном порядке осуществляются налогоплательщиками НДС исключительно на подвластной Российской Федерации территории. Обложению налогом главным образом подлежит именно выручка, которая получена в процессе продажи товаров.

НДС начисляется при определенной налоговой базе, которая является стоимостью товара, и с установленной налоговой ставкой в зависимости от отнесения товаров или реализуемых услуг к определенной категории.

Налоговая база вычисляется именно на момент получения товара или перечисления аванса, совершения полного платежа.

Интересное видео про объекты обложения НДС:

Примеры

Реализация любого товара и услуги на территории РФ. Например, у меня есть магазин, в котором я собираюсь продавать какую-либо продукцию, например, магазин косметики. У меня оформлено предпринимательство, и есть лицензия на проведение предпринимательской частной деятельности. Я зарегистрирована налогоплательщиком. В таком случае, я –плательщик НДС, осуществляющий розничную реализацию товаров. Я в обязательном порядке осуществляю уплату НДС в процентной ставке 18%. Оплачиваю я эти суммы в момент расчета за отгруженный мне товар оптовым поставщиком. Сумму НДС я включаю в стоимость каждого товара и предъявляю ее конечному потребителю, то есть покупателю.

Осуществление оказания услуг. Например, частная парикмахерская. И предоставляем мы услуги на основе платных взаимоотношений с клиентами. Так, я опять являюсь плательщиком и оплачиваю обязательный НДС, который затем включается в стоимость предоставляемых моей организацией услуг.

Когда происходит закупка товара за границей или импорт товара. Я заказываю за рубежом определенный товар, заключая договор с поставщиком. Когда мой товар находится на проверке на границе, в процессе таможенной регистрации обязательно оплачивается НДС, независимо от того, реализую ли я товар, или будет он у меня лежать годами на полках. Ввоз предметов с последующей реализацией на территорию РФ является объектом налогообложения НДС, поэтому его уплата произойдет в любом случае, иначе я не получу товар.

Примеры эти далеко не совершенны и направлены на то, чтобы приблизить к пониманию суть рассматриваемого вопроса.

Итак, базисными объектами налогообложения по НДС согласно ст. 149 являются следующие операции:

- результаты реализации разного рода товара;

- передача своего имущества в пользование другим лицом;

- проведение строительства для собственной пользы;

- перевозка товаров из-за границы.

Основной объект обложения НДС — полученная предпринимателем выручка в процессе перепродажи товара конечному потребителю. Налог оплачивается в обязательном порядке, также по нему ведется строгая отчетность.

Объе́кт нало́гообложе́ния – реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога. Является одним из обязательных элементов налога . При этом каждый налог должен иметь самостоятельный объект налогообложения , определяемый в соответствии с частью второй и с учётом положений главы 7 "Объекты налогообложения" Налогового кодекса РФ (НК РФ).

Общие принципы определения объекта налогообложения

Имущество, товар, работа, услуга, реализация товаров (работ, услуг)

1. Под имуществом в НК РФ понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским кодексом РФ .

2. Товаром для целей НК РФ признаётся любое имущество, реализуемое либо предназначенное для реализации. В целях регулирования отношений, связанных с взиманием таможенных платежей, к товарам относится и иное имущество, определяемое Таможенным кодексом РФ .

3. Работой для целей налогообложения признаётся деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц.

4. Услугой для целей налогообложения признаётся деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности.

5. Реализацией

- товаров

- работ

- услуг

организацией или индивидуальным предпринимателем в НК РФ признаётся соответственно

- передача права собственности на товары одним лицом для другого лица

- передача результатов выполненных работ одним лицом для другого лица

- оказание услуг одним лицом другому лицу

на возмездной основе, а в случаях, предусмотренных НК РФ, – и на безвозмездной основе.

В частности, передачей (оказанием) на возмездной основе и, соответственно, реализацией признаётся обмен товарами, работами или услугами.

Место и момент фактической реализации товаров, работ или услуг определяются в соответствии с частью второй НК РФ.

Не признаётся реализацией товаров, работ или услуг:

- 1) осуществление операций, связанных с обращением российской или иностранной валюты (за исключением целей нумизматики);

- 2) передача основных средств, нематериальных активов и (или) иного имущества организации её правопреемнику (правопреемникам) при реорганизации этой организации;

- 3) передача основных средств, нематериальных активов и (или) иного имущества некоммерческим организациям на осуществление основной уставной деятельности, не связанной с предпринимательской деятельностью;

- 4) передача имущества, если такая передача носит инвестиционный характер (в частности, вклады в уставный (складочный) капитал хозяйственных обществ и товариществ, вклады по договору простого товарищества (договору о совместной деятельности), паевые взносы в паевые фонды кооперативов);

- 5) передача имущества в пределах первоначального взноса участнику хозяйственного общества или товарищества (его правопреемнику или наследнику) при выходе (выбытии) из хозяйственного общества или товарищества, а также при распределении имущества ликвидируемого хозяйственного общества или товарищества между его участниками;

- 6) передача имущества в пределах первоначального взноса участнику договора простого товарищества (договора о совместной деятельности) или его правопреемнику в случае выдела его доли из имущества, находящегося в общей собственности участников договора, или раздела такого имущества;

- 7) передача жилых помещений физическим лицам в домах государственного или муниципального жилищного фонда при проведении приватизации;

- 8) изъятие имущества путём конфискации, наследование имущества, а также обращение в собственность иных лиц бесхозяйных и брошенных вещей, бесхозяйных животных, находки, клада в соответствии с нормами Гражданского кодекса РФ;

- 9) иные операции в случаях, предусмотренных НК РФ.

См. также Принципы определения цены товаров, работ или услуг для целей налогообложения

Доход, дивиденд, проценты

1. Доходом в НК РФ признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности её оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главой 23 "Налог на доходы физических лиц" и главой 25 "Налог на прибыль организаций" НК РФ.

В соответствии с этими главами осуществляется также разграничение доходов, полученных от источников в Российской Федерации, и доходов, полученных от источников за пределами Российской Федерации.

Если положения НК РФ не позволяют однозначно отнести полученные налогоплательщиком доходы к доходам от источников в Российской Федерации либо к доходам от источников за пределами Российской Федерации, отнесение дохода к тому или иному источнику осуществляется федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов . В аналогичном порядке в указанных доходах определяется доля, которая может быть отнесена к доходам от источников в Российской Федерации, и доли, которые могут быть отнесены к доходам от источников за пределами Российской Федерации.

2. Дивидендом в НК РФ признаётся любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации.

К дивидендам также относятся любые доходы, получаемые из источников за пределами Российской Федерации, относящиеся к дивидендам в соответствии с законодательствами иностранных государств.

Не признаются дивидендами:

- 1) выплаты при ликвидации организации акционеру (участнику) этой организации в денежной или натуральной форме, не превышающие взноса этого акционера (участника) в уставный (складочный) капитал организации;

- 2) выплаты акционерам (участникам) организации в виде передачи акций этой же организации в собственность;

- 3) выплаты некоммерческой организации на осуществление её основной уставной деятельности (не связанной с предпринимательской деятельностью), произведённые хозяйственными обществами, уставный капитал которых состоит полностью из вкладов этой некоммерческой организации.

3. Процентами в НК РФ признаётся любой заранее заявленный (установленный) доход, в том числе в виде дисконта, полученный по долговому обязательству любого вида (независимо от способа его оформления). При этом процентами признаются, в частности, доходы, полученные по денежным вкладам и долговым обязательствам.

См. также

- Порядок исчисления налога

- Порядок и сроки уплаты налога

Установление налога (сбора) определяет определение налогоплательщиков (субъектов налогообложения) и элементов налогообложения, а именно:

1) Обязательные элементы налогообложения.

1.1) Объект налогообложения (ст.38 НК ) – обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога.

Объектом налогообложения может выступать:

· Реализация товаров, работ, услуг. Товаром считается любое имущество, реализуемое либо предназначенное для реализации. Работой деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц. Услугой признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности.

· Имущество;

· Прибыль;

· Расход и др.

Каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с частью второй НК, а до ее принятия – в соответствии с действующими федеральными законами.

Наличие объекта обложения обычно связано с возникновением обязанности по исчислению налога и предоставлению налоговой отчетности.

1.2) Налоговая база (ст.53 НК ) – стоимостная, физическая или иная характеристика объекта налогообложения.

С наличием налоговой базы непосредственно связана обязанность налогоплательщика по уплате налога. В отдельных случаях даже при наличии объекта налогообложения налоговая база может отсутствовать (или может быть равной нулю), например, если все объекты налогообложения у налогоплательщика освобождены от налогообложения (льготируются).

1.3) Налоговая ставка (ст.53 НК ) – величина налоговых начислений на единицу измерения налоговой базы.

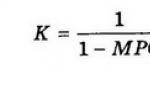

В общем случае действует следующая формула для исчисления налога:

Налог = Налоговая база × Налоговая ставка.

Налоговые ставки бывают 4-х видов:

o адвалорные – выраженные в процентах, применяются, когда налоговая база определяется в рублях:

[руб.] = [руб.] × [%].

o специфические – выраженные в рублях на единицу измерения налоговой базы (например – рубль на лошадиную силу, рубль на тонну и т.п.):

[руб.] = [л.с.] × [руб./л.с.].

o комбинированные – суммирующие два вышеуказанных типа ставок:

[руб.] = [руб.] × [%] + [т.] × [руб./т.].

o альтернативные – предусматривающие выбор одной из двух первых типов ставок:

[руб.] = [руб.] × [%], но не менее [тыс.шт.] × [руб./тыс.шт.].

Чаще всего в России применяются адвалорные и специфические ставки.

1.4) Порядок исчисления налога (ст.54 НК ).

При обложении налогами действуют три способа взимания налогов:

а) Декларационный . Налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период, исходя из налоговой базы, налоговой ставки и налоговых льгот.

Этот способ предусматривает подачу налогоплательщиком в налоговые органы официального заявления – декларации о величине налоговой базы. В налоговую декларацию могут включаться данные о доходах и расходах плательщика, источниках доходов, налоговых льготах и вычетах, другие данные.

Формы отчетности по налогам, в том числе декларации, разрабатываются Министерством финансов РФ совместно с Федеральной налоговой службой РФ (ФНС РФ) и утверждаются соответствующими приказами.

б) Кадастровый . В случаях, предусмотренных законодательством о налогах и сборах, обязанность по исчислению суммы налога может быть возложена на налоговый орган.

Такой способ предполагает использование кадастра – реестра (описи), содержащего перечень сведений об оценке и средней доходности объекта обложения (земли, строений, сооружений), которые используются при исчислении соответствующего налога.

В этих случаях налоговый орган направляет налогоплательщику не позднее 30 дней до наступления срока платежа налоговое уведомление (по форме, установленной ФНС РФ), в котором должны быть указаны:

Расчет налоговой базы;

Размер налога, подлежащего уплате;

Срок уплаты налога.

Налоговое уведомление может быть передано руководителю организации или физическому лицу (их законным или уполномоченным представителям) лично под расписку или иным способом, подтверждающим факт и дату его получения. В случае, когда указанные лица уклоняются от получения налогового уведомления, данное уведомление направляется по почте заказным письмом и считается полученным по истечении шести дней с даты направления заказного письма.

в) У источника выплаты . В некоторых случаях, предусмотренных законодательством, обязанность по исчислению суммы налога может быть возложена на налогового агента.

Третий способ предполагает исчисление и изъятие у источника образования объекта обложения. Обычно он используется бухгалтерией предприятия, индивидуальным предпринимателем или органом, который выплачивает доход или по закону имеет такое право.

1.5) Налоговый период (ст. 55 НК ) – календарный год или иной период времени (квартал, месяц) применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

Налоговый период может состоять из одного или нескольких отчетных периодов, по итогам которых уплачиваются авансовые платежи.

Налоговая декларация предоставляется по итогам налогового периода, а по итогам отчетных периодов предоставляются расчеты авансовых платежей.

1.6) Порядок и сроки уплаты налога (ст. 57,58 НК ).

Уплата налога (сбора) производится налогоплательщиком (плательщиком сборов, налоговым агентом) в установленные сроки в наличной (только для физических лиц) или безналичной форме разовой уплатой всей суммы или в ином порядке, предусмотренном НК и другими актами законодательства о налогах и сборах.

Конкретный порядок и сроки уплаты налога (сбора) устанавливается применительно к каждому налогу. Изменение установленного срока уплаты допускается только в порядке, предусмотренном НК.

При уплате налога (сбора) с нарушением срока уплаты налогоплательщик (плательщик сбора) уплачивает пени в порядке и на условиях, предусмотренных НК.

В случаях, когда расчет налоговой базы производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения налогового уведомления.

Изменение срока уплаты налога (сбора) может производиться только при наличии условий, установленных НК в следующих формах: отсрочка, рассрочка, инвестиционный налоговый кредит.

2) Необязательные элементы налогообложения .

2.1) Льготы по налогу (ст. 56 НК ) – предоставляемые отдельным категориям налогоплательщиков (плательщиков сборов) преимущества, предусмотренные законодательством о налогах и сборах, по сравнению с другими налогоплательщиками (плательщиками сборов), включая возможность не уплачивать налог (сбор) или уплачивать его в меньшем размере.

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам (сборам), не могут носить индивидуального характера.

Налогоплательщик вправе отказаться от использования льготы или приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено НК.

Все элементы налогообложения по федеральным налогам устанавливаются Налоговым кодексом РФ.

По региональным и местным налогам соответственно законодательные органы региональных властей и представительные органы местного самоуправления вправе устанавливать только следующие элементы налогообложения:

1) Налоговые ставки – в пределах определенных НК. НК при этом определяет минимальный и максимальный уровень налоговых ставок.

2) Порядок и сроки уплаты налога.

3) Налоговые льготы – дополнительно к льготам, предусмотренным НК.

Остальные элементы налогообложения по региональным и местным налогам устанавливаются НК (до принятия соответствующих глав НК – законами РФ).

Налоговое бремя

Налоговое бремя может исчисляться для экономики страны в целом и для конкретных налогоплательщиков. Налоговое бремя на макроуровне определяется как отношение общей суммы взимаемых налогов к величине совокупного национального продукта и показывает, какая часть произведенного общественного продукта перераспределяется в результанте действия бюджетных механизмов. В экономически развитых странах с социально ориентированной экономикой среднее значение налогового беремени составляет 40–45%. В России этот показатель несколько ниже – с учетом поступлений во внебюджетные фонды и таможенные пошлины он равен примерно 33% и имеет тенденцию к снижению.

Для конкретного налогоплательщика налоговое бремя показывает доля совокупного дохода этого лица, которая отчуждается в бюджет. На практике чаще всего берется отношение суммы всех начисленных налогов к объему реализации (выручке). Показатель налогового бремени зависит от вида деятельности плательщика. Так, на предприятиях занимающихся производством алкогольной продукции он достигает 50%, так как в цене этой продукции велика доля акцизов, а сельскохозяйственные предприятия, но которые распространяется многие налоговые льготы, несут налоговое бремя не достигающее и 10%.

От величины налогового бремени зависит объем изымаемых в бюджет средств. Но связь этих двух показателей не является не прямой, ни обратной, а носит сложный характер и описывается так называемой кривой Лаффера.

Артур Лаффер из Калифорнийского университета описал взаимосвязь между ставками налогов и объемом налоговых поступлений.

По мере роста ставки (Т) от нуля до максимума налоговые поступления растут от нуля до определенного максимального уровня (Дmax), а затем вновь снижаются до нуля. Налоговые поступления падают после некоторого значения ставки, поскольку более высокие ставки налога сдерживают активность хозяйствующих субъектов, а потому налоговая база (на макроуровне – национальный продукт и доход) сокращается. Так, налоговые поступления при ставке 100% сокращаются до нуля, так как такая ставка фактически имеет целью конфискационный характер и останавливает всякую производственную деятельность плательщиков.

Параметры кривой Лаффера носят эмпирический характер. Это означает, что на практике сложно ответить на вопрос, при какой ставке налога начинается снижение налоговых поступлений в бюджет.

Кривая Лаффера показывает также, куда перемещается предпринимательская деятельность при превышении определенного значения налоговых ставок, т.е. при нарушении принципа соразмерности налогообложения. При увеличении налоговых ставок в начале кривой побудительные мотивы хозяйствующих субъектов серьезно не затрагиваются и заинтересованность в легальных дохода, а также общий объем производства сокращаются медленнее, чем возрастает ставка, поскольку уменьшение налогооблагаемой базы происходит медленнее, чем увеличение ставки, доходы бюджета возрастают. Но как только ставка достигает некоторого уровня, дальнейшая уплата налога ведет к заметному сокращению чистого дохода налогоплательщика, начинается спад хозяйственной активности, уклонение от налогов приобретает массовый характер. Предпринимательская деятельность перемещается из легальной сферы в тень. Вследствие этого, несмотря на рост налоговых ставок, бюджетные доходы сокращаются.

Рис. 3. Кривая А.Лаффера

Функции налогов

Функции налогов являются проявлением сущности налогов, способом выражения их свойств и показывают, каким образом реализуются их общественное назначение как инструмента распределения и перераспределения государственных доходов. Следует отметить, что среди экономистов нет единства о числе и составе функций налогов – различные авторы выделяют от одной до шести функций.

Так, например, А.В. Брызгалин выделяет следующие функций налогов:

1. Фискальная (от итал. «фиск» – казна ) функция (также может называться основной или исторической) – означает изъятие средств у налогоплательщиков и направление их в государственный в бюджет (казну). Именно посредством этой функции налоги выполняют свое предназначение по формированию государственного бюджета для осуществления государственных расходов. Исторической данную функцию называют, поскольку первоначально налоги устанавливались только для сбора необходимых государству ресурсов.

2. Регулирующая (экономическая) функция – означает регулирование государством через налоги социально-экономических процессов, направлена на достижение определенных целей налоговой политики посредством налогового механизма. Для данной функции выделяют три подфункции:

2.1. Стимулирующая подфункция направлена на развитие определенных социально-экономических процессов и реализуется через систему льгот, исключений, преференций (предпочтений). Например, для стимулирования развития сельского хозяйства устанавливают целевые налоговые льготы, снижают ставки и вводят специальные налоговые режимы для сельскохозяйственных товаропроизводителей. В трудах некоторых авторов стимулирующая подфункция может выделяться как самостоятельная функция.

2.2. Дестимулирующая подфункция является обратной к предыдущей и посредством сознательно увеличенного налогового бремени препятствует развитию социально-экономических процессов, которые государство не считает общественно полезными (например, игорный бизнес, производство и потребление алкогольной и табачной продукции). Как правило, действие этой подфункции может быть связано с установлением повышенных ставок налогов или введением специального налога для данной деятельности.

2.3. Подфункция воспроизводственного назначения реализуется посредством платежей за пользование восполнимыми природными ресурсам. Эти платежи (например, водный налог, плата за пользование лесным фондом) могут иметь четкую отраслевую принадлежность и предназначены для привлечения средств, используемых в дальнейшем на восстановление эксплуатируемых ресурсов.

3. Распределительная (социальная) функция – выражает сущность налогов как особого централизованного инструмента распределительных отношений, состоит в перераспределении общественных доходов между различными категориями граждан: от работающих к неработающим, от состоятельных к неимущим. В различных государствах существуют разные методы, позволяющие изымать у «богатых» большую долю их дохода по сравнению с «бедными» – во многих странах (за исключением России) по личным доходам граждан действует прогрессивная шкала налогообложения, устанавливаются налоги «на роскошь», уплачиваемые при приобретении яхт, особняков, ювелирных изделий и т.п. В России прогрессивный метод налогообложения, реализующий данную функцию, предусмотрен по налогу на имущество физических лиц и по транспортному налогу. Некоторые авторы объединяют вторую и третью функцию.

4. Контрольная функция означает, что государство контролирует финансово-хозяйственную деятельность юридических лиц и граждан. Причем одновременно осуществляется контроль и за источниками доходов, и за направлениями расходования средств. Противники контрольной функции утверждают, что контрольная функция присуща не самим налогам, а налоговым органам, который осуществляют такой контроль. Сторонники контрольной функции указывают на то, что налоги являются важным индикатором состояния экономики и через налоги, точнее через их поступление, государство может определять находится ли экономика на подъеме или наоборот испытывает трудности.

5. Поощрительная функция предусматривает особый порядок обложения налогом определенных категорий граждан, имеющих заслуги перед обществом и государством (участники боевых действий, Герои Советского Союза и РФ, «чернобыльцы» и др.). Эта функция налогов имеет социальную направленность и зачастую не выделяется учеными из социальной функции.